Servicios de RR. HH. y nómina de Paychex en Arizona

Paychex ofrece servicios de nómina en Arizona que ayudan a ahorrar tiempo, mejorar la precisión y cumplir con los reglamentos. Somos su proveedor de servicios de nómina y RR. HH. de confianza, y utilizamos nuestra tecnología y nuestros conocimientos para ayudar a que su negocio tenga éxito.

Obtenga una cotización gratis

Ubicaciones de Paychex en Arizona

Nuestro equipo de profesionales especializados de recursos humanos y de nómina que trabaja en la oficina ubicada en el centro de Phoenix a la que se puede llegar fácilmente, ya que está justo al lado del corredor I-10, está preparado para ayudar a las empresas de Arizona de todos los tamaños a alcanzar y superar sus objetivos de recursos humanos.

16404 N Black Canyon Hwy

16404 N Black Canyon Hwy

Ver más grande el mapa

Ver datos de ubicación

1600 N Desert Dr

1600 N Desert Dr

Ver más grande el mapa

Ver datos de ubicación

Servicios de Paychex para empresas de Arizona

Simplifique la nómina y los impuestos en Arizona

Nuestro software de nómina fácil de usar permite:

- Administración fiscal automatizada

- Procesamiento flexible

- Autoservicio para empleados

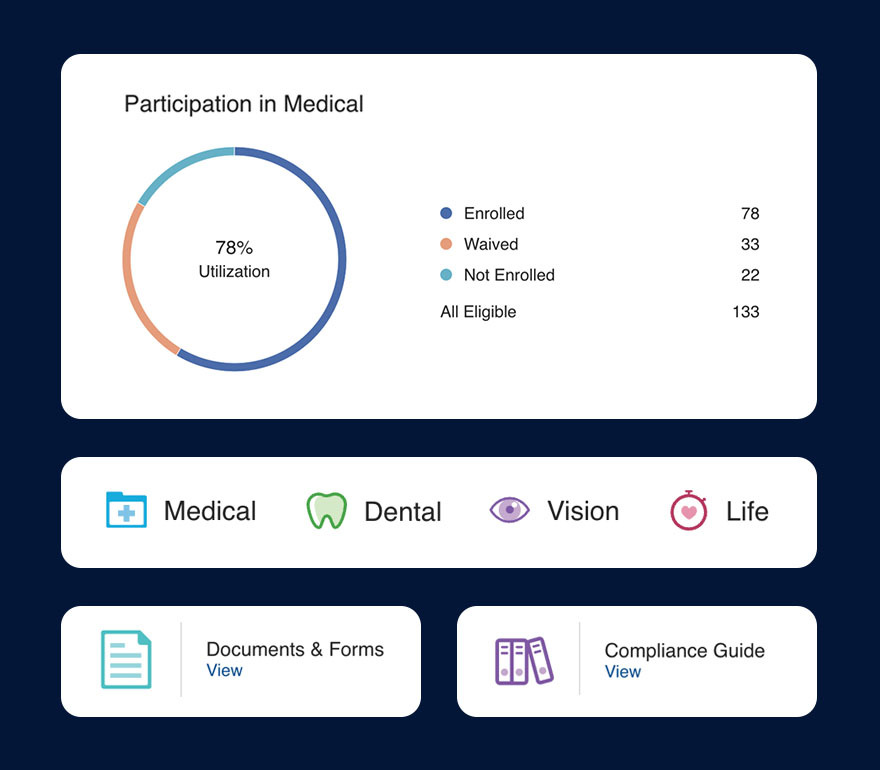

Servicios de Organización de empleadores profesionales (PEO)

Paychex PEO* es su solución integral de RR. HH. que lo ayuda a gestionar los beneficios de los empleados, los recursos humanos, las nóminas y el cumplimiento normativo. Disfrute de beneficios del nivel de Fortune 500 a un precio asequible y acceda a asesoramiento experto en RR. HH. al elegir PEO.

Obtenga cobertura para su empresa, sus bienes y sus empleados

Proteja su negocio con una cobertura integral para pequeñas empresas u organizaciones grandes,** desde una póliza de responsabilidad civil general o cibernética hasta un seguro de compensación de los trabajadores.

Ofrezca valor y comodidad a los empleados

Paychex Flex® empodera a los empleados para que se encarguen ellos mismos de las tareas y les brinda las respuestas que necesitan en el momento oportuno, lo que permite al equipo de RR. HH. ahorrar tiempo y ayuda a mantener la productividad de todos.

Una sola plataforma que integra recursos humanos, nómina y beneficios

Así se trate de un trabajador independiente o de una empresa grande, nuestra plataforma Paychex Flex se adapta para atender a empresas de cualquier tamaño. Nuestra galardonada tecnología ofrece a los empleadores una solución personalizable para ayudarlo con sus necesidades más apremiantes de RR. HH. y nómina. Ahorre tiempo y dinero con más de 30 acciones de autoservicio para aumentar la comodidad e independencia de los empleados.

¿Cuáles son los beneficios para las empresas de Arizona que trabajan con una PEO?

¿Conoce el sistema E-Verify? Se trata de un requisito para las empresas de Arizona que requiere tiempo ―tiempo que se resta de su negocio―. Una organización del empleador profesional (PEO, por sus siglas en inglés) brinda apoyo con la gestión de recursos humanos, el procesamiento de la nómina, la administración de los beneficios, el manejo de los riesgos y mucho más.

Comuníquese con un asesor de nómina y recursos humanos de Paychex

¿Necesita más razones para trabajar con Paychex?

- Amplio conocimiento de las leyes y los reglamentos federales y estatales de Arizona

- Tecnología fácil de usar para ayudar a mejorar la productividad

- Más de 50 años de experiencia en la industria para apoyar a su negocio

Servicio cómodo

Las empresas de Arizona saben lo conveniente que puede ser trabajar con Paychex:

- Utilice nuestra aplicación para hacer la nómina y gestionar los recursos humanos y beneficios fácilmente

- Ahorre tiempo al permitir que los empleados actualicen su propia información

- Reciba apoyo cuando más lo necesite

Encuentre la solución adecuada para su negocio en Arizona

Paychex combina tecnología, experiencia y servicio al cliente para ayudarlo a hacer que su negocio prospere. Encuentre la solución adecuada que mejor se adapte a las necesidades individuales de su empresa.

¿Cuántos empleados tiene?

Paychex es la opción inteligente para servicios de nómina y de recursos humanos en Arizona

- Paychex paga a 12 millones de trabajadores: 1 de cada 12 empleados del sector privado en los EE. UU.

- Con más de 15 años de experiencia en promedio, nuestro equipo nacional de RR. HH. ayudó a clientes en más de 20 000 asuntos de RR. HH. durante 2023.

- Elegida como el proveedor de la "Mejor tercerización de recursos humanos para pequeñas empresas" por Inc.com

Recursos adicionales para las empresas de Arizona

Soluciones de nómina para empresas de todos los tamaños

Ahorre tiempo y dinero, y concéntrese en lo que más importa trabajando con Paychex para los servicios de nómina en Arizona. Escuche a nuestros clientes decir por qué eligieron Paychex para aligerar la carga de la nómina.

"Cuando comencé, mi esposa solía ocuparse de mi nómina, pero no siempre funcionaba porque yo estaba demasiado ocupado, ella también estaba demasiado ocupada... entonces su hermano, que es contador público certificado, me sugirió utilizar Paychex. Utilizar el servicio de nómina de Paychex hace que mi vida sea mucho más fácil".

“Cuando adquirimos una nueva comunidad, la continuidad en los miembros del equipo es muy importante para las personas residentes, por lo que es esencial que nos aseguremos de que estos miembros del equipo estén inscritos en un sistema de nómina, reciban sus beneficios, tengan su 401(k)”.

“Tenemos una gran cantidad de empleados que trabajan a distancia hoy en día y Paychex Flex® realmente les permite entrar en cualquier momento para revisar su nómina y sus contribuciones, consultar todo y asegurarse de que todo sea correcto”.

“Para mi negocio y para mí, Paychex es alguien en quien puedo confiar para asegurarme de que cada persona reciba sus pagos a tiempo”.